- 公開日

- 最終更新日

相続不動産の評価でもめている場合、どうしたらよいですか?

- 執筆者弁護士 山本哲也

相続財産に不動産が含まれている場合、不動産の評価方法をめぐってトラブルになることがあります。不動産の評価方法には、さまざまな種類がありますので、適切な評価方法を選択しなければ不利な結果になる可能性もありますので注意が必要です。

不動産は、評価方法によりその金額が大きく変動しますので、有利な遺産分割を実現するためにも、まずは不動産の評価方法とその決め方を押さえておきましょう。

今回は、遺産相続における不動産の評価方法とその決め方について、わかりやすく解説します。

目次

遺産相続における不動産の評価の重要性

遺産分割をする前提として、相続財産の評価をする必要があります。現金や預貯金などは額面額がそのまま評価額になりますので、相続財産の評価方法で揉めることはほとんどありません。

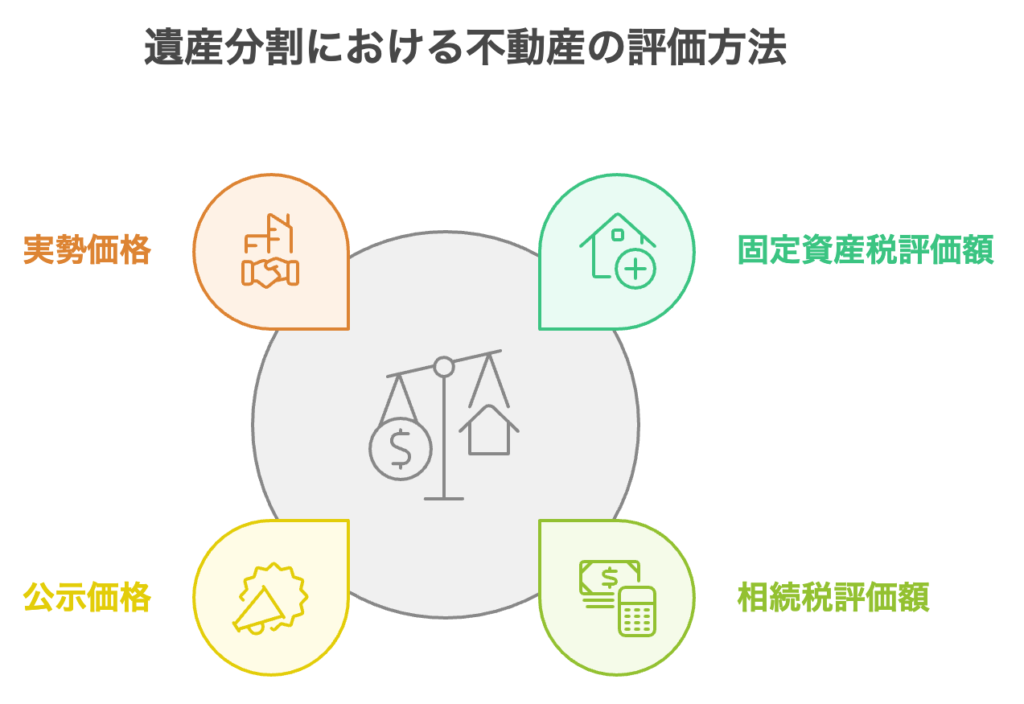

しかし、不動産の評価方法には、以下のように複数の種類があります。

- 固定資産評価額

- 相続税評価額(路線価)

- 公示価格

- 実勢価格

どの評価方法を採用するかによって、不動産の評価額は大きく変わってきます。遺産分割で、不動産を売却(換価分割)するのであれば、売却金額を分ければよいため評価方法は問題にはなりませんが、現物分割や代償分割では、不動産の評価が非常に重要になります。適正な遺産分割を実現するためにも、どのような方法で不動産の評価をすればよいか、しっかりと押さえておきましょう。

【参考】不動産がある相続で遺留分を請求したい!不動産評価のポイント

遺産分割における不動産の4つの評価方法

不動産の評価方法をめぐるトラブルを解決するには、不動産の評価方法を理解することが大切です。以下では、遺産分割における不動産の4つの評価方法を説明します。

固定資産税評価額

固定資産税評価額とは、自治体が固定資産税を決定する際に基準とする不動産の評価額です。

固定資産税評価額は、不動産の所在地にある地区町村役場において、「固定資産評価証明書」を取得することで確認できます。また、毎年、市区町村から発行される固定資産税の納税通知書にも固定資産税評価額が記載されています。

固定資産評価額は、実際の取引価格に比べて低い金額であることが多く、公示価格の7割程度といわれています。

【参考】相続不動産の評価の方法は?

相続税評価額(路線価)

相続税評価額とは、相続税や贈与税を算出する際に基準となる不動産の評価額です。道路に面する土地ごとに基準となる金額が定められているため「路線価」とも呼ばれています。

相続税評価額は、土地については、路線価方式または倍率方式により金額が算定され、建物については、固定資産税評価額がそのまま使用されることが多いです。

相続税評価額も実際の取引価格に比べて低い金額であることが多く、公示価格の8割程度といわれています。

公示価格

公示価格とは、国土交通省の土地鑑定委員会が毎年発表する土地の評価額です。公示価格は、国土交通省の「不動産情報ライブラリ」というwebサイトで確認することができます。

公示価格は、実勢価格に近い金額になりますが、需要や立地、周辺環境などにより土地の価格は変動しますので、同じ標準地にある土地であっても、実勢価格と一致しないこともあります。

また、公示価格の対象となる標準値は、地方になるほど少なくなりますので、土地の所在地によっては、参考となる公示価格が存在しないこともあります。

実勢価格

実勢価格とは、実際に不動産の取引をする際の評価額をいいます。いわゆる不動産の時価のことであり、周辺の取引事例や公的データなどから推定して算出することになります。

正確な実勢価格を算出するために、不動産鑑定士による鑑定が行われることもあります。

遺産分割における不動産評価はどのように決まる?

不動産の評価方法はどのように決めればよいのでしょうか。以下では、遺産分割における不動産評価の決定方法について説明します。

遺産分割協議での話し合い

被相続人が遺言書を残さずに亡くなったときは、相続人による遺産分割協議によって遺産の分け方などを決めていくことになります。遺産に不動産が含まれる場合には、誰がどのように相続するかだけではなく、不動産をどのように評価するかも決めていかなければなりません。

遺産分割協議の場面では、不動産の評価方法については特別な決まりはありませんので、相続人全員の合意が得られる方法であれば、どのような方法でも問題ありません。しかし、たとえば、代償分割の場面を想定すると不動産を取得する相続人としては、代償金の支払いを少なくするためにできるだけ低い金額になる評価方法を主張し、代償金をもらう相続人としては少しでも多くの代償金をもらうために、できるだけ高い金額になる評価方法を主張するはずです。

このように相続人それぞれが自己に有利な評価方法を主張すると、話し合いがまとまらず、遺産分割協議での解決が困難になることも少なくありません。

【参考】遺産分割協議のポイント

遺産分割調停

遺産分割協議で不動産の評価方法についての合意ができないときは、家庭裁判所に遺産分割調停の申立てを行います。

遺産分割調停では、調停委員を介して話し合いが進められ、各相続人の主張を踏まえて合意形成を目指していきます。不動産の評価方法についても基本的には、相続人同士の話し合いで決めていくことになりますが、合意に至らないときは、不動産鑑定士による鑑定が行われることもあります。

遺産分割審判

遺産分割調停は、相続人全員の合意がなければ成立しませんので、相続人のうち一人でも反対する人がいると調停は不成立となります。

遺産分割調停が不成立になると、そのまま自動的に遺産分割審判の手続きに移行し、裁判官が審判という形で解決策を示してくれます。審判の手続きでは、不動産の評価方法に争いがある事案については、不動産鑑定士による鑑定が行われます。

【参考】遺産分割調停・審判

不動産を含む相続・遺産分割は弁護士に相談を

不動産を含む相続・遺産分割については、トラブルが生じる可能性が高いため、弁護士に相談することをおすすめします。

不動産の評価方法や分割方法についてアドバイスできる

相続財産に不動産が含まれる場合、不動産の評価方法や分割方法に関してトラブルが生じることがあります。このようなトラブルを避けるためには、不動産の評価方法や分割方法を理解しておくことが大切ですので、まずは弁護士に相談するとよいでしょう。

弁護士に相談をすれば、具体的な事案に応じた適正な評価方法や分割方法をアドバイスしてもらえますので、それに基づいて遺産分割の手続きを進めればスムーズな遺産分割が実現できるでしょう。

相続人の代理にとして遺産分割協議を進められる

遺産分割協議をするのが負担に感じる方や遺産分割協議ですでに争いが生じているという場合には、弁護士に依頼するのがおすすめです。

弁護士に依頼すれば弁護士が代理人となって遺産分割協議に参加することができますので、ご本人の負担は大幅に軽減します。また、弁護士が法的観点から適切な分割方法を提示しますので、他の相続人の納得も得られやすく、早期に遺産分割協議を成立させることが可能です。

調停や審判に対応してもらえる

遺産分割協議では話し合いがまとまらないときは、遺産分割調停や審判の手続きが必要になります。不慣れな方ではこのような法的手続きに対応するのは難しいといえますので、専門家である弁護士に対応を委ねるとよいでしょう。

まとめ

相続財産に不動産が含まれる場合、どのような方法で不動産を評価するかが重要になります。不動産の評価方法にはさまざまなものがありますので、まずは相続人同士で話し合って評価方法を決めていくとよいでしょう。

相続人同士の話し合いでは評価方法が決まらないという場合には、弁護士にサポートが必要になりますので、相続問題に詳しい弁護士法人山本総合法律事務所までお気軽にご相談ください。